Les Meilleures Stratégies de Trading Algorithmique

Trader votre propre argent à la main présente de nombreux pièges psychologiques : surdimensionnement, sur-trading, trading de vengeance et trading d’espoir. Au lieu de vous tromper avec un biais de sélection et des réactions impulsives, envisagez de laisser les algorithmes travailler pour vous.

Le trading algorithmique fait référence au processus d’exécution des ordres de commerce à l’aide d’instructions automatisées préprogrammées. Les systèmes de trading algorithmique peuvent exécuter des transactions à des vitesses et des fréquences élevées, permettant aux traders de tirer parti des opportunités de marché de manière efficace. Un robot de trading a une disponibilité 24/7 et garantit que les opportunités de trading sont capturées même dans des conditions de marché volatiles ou à travers les fuseaux horaires mondiaux.

Si vous souhaitez tirer parti du trading automatisé et réduire l’erreur humaine avec des algorithmes informatiques, vous avez besoin d’une bonne stratégie et d’une base solide. Dans cet article, vous serez introduit à trois approches efficaces utilisées par les traders quantitatifs dans les hedge funds.

Une bonne stratégie doit être testée sur des données historiques. Cette approche basée sur les données permet une gestion systématique des risques et une optimisation du portefeuille, maximisant finalement les retours tout en minimisant le risque de baisse.

Il y a deux approches pour backtester votre stratégie. La première manière est de coder les stratégies vous-même avec Python ou mql4 et de les tester avec ces langages. Cela représente plus de travail et nécessite des compétences en programmation. La seconde approche est d’utiliser des plateformes sans code, qui offrent beaucoup de raccourcis pour construire une stratégie entièrement automatisée pour un petit prix à payer.

Supposons que vous ayez des compétences en codage. Voici ce dont vous aurez besoin :

Vous penserez probablement que c’est beaucoup de travail de codage, mais ne vous inquiétez pas, il existe des produits très établis sur le marché qui aident à optimiser et à construire des stratégies, et même à les déployer directement. Voici une liste de plateformes de logiciels de trading algorithmique qui rendent le trading robotique simple et ne nécessitent aucun code si vous choisissez:

Ces plateformes conviennent au trading algorithmique forex, ainsi qu’à fournir un éventail d’exemples de trading algorithmique, à partir desquels vous pouvez construire vos idées.

De plus, vous n’aurez plus à vous soucier des jeux de données historiques car ils sont inclus. Choisissez celle qui convient à vos marchés préférés sur lesquels vous souhaitez trader, au prix que vous êtes prêt à payer et assurez-vous que le déploiement peut se connecter à votre courtier.

Si vous avez une idée mais que vous ne voulez pas vous embêter avec le backtesting et l’optimisation de votre stratégie, vous pouvez utiliser un service de freelance comme fiverr ou le marché freelance mql4. Vous devez avoir une vision claire de ce que vous voulez. La meilleure façon d’aborder cela est de noter votre idée de trading en détail. Pensez aux distances de stoploss, au dimensionnement des positions, aux conditions d’entrée, aux conditions de sortie, aux périodes et à la gestion des trades. N’ayez pas d’attentes irréalistes.

À ce stade, vous devriez avoir pris une décision sur la manière dont vous avez l’intention de backtester. Vous avez peut-être considéré s’il fallait se plonger dans la codification ou utiliser des plateformes existantes. Maintenant, le choix crucial réside dans la sélection de la stratégie elle-même.

La majorité des stratégies de trading automatisées peuvent être catégorisées en deux types principaux : le Trading de Momentum et la Réversion à la Moyenne. De plus, vous pouvez utiliser l’arbitrage statistique sous forme de trading par paires, qui est un sous-type du trading de réversion à la moyenne, mais avec deux actifs corrélés. Ces stratégies peuvent être utilisées pour le day trading, le swing trading et le trading de position.

Bien qu’il existe en effet une pléthore d’autres stratégies de trading telles que le rééquilibrage d’index ou l’IA d’apprentissage automatique, elles tombent souvent sous l’égide de ces types principaux de stratégies de trading. De plus, certaines de ces stratégies pourraient ne pas être aussi adaptées aux traders forex de détail pour diverses raisons :

Arbitrage à haute fréquence (HFT): Les stratégies de trading à haute fréquence nécessitent des vitesses d’exécution ultra-rapides et des connexions à faible latence au marché, ce qui peut ne pas être réalisable pour les traders de détail en raison des coûts élevés et des exigences d’infrastructure.

Rééquilibrage d’index: Les stratégies de rééquilibrage d’index impliquent généralement des transactions à grande échelle et sont liées aux ETF et non au trading forex et de matières premières. Rééquilibrer les portefeuilles long/court est quelque chose qui est mieux fait manuellement, en raison des horizons temporels longs qu’il vise.

Capture de cygne noir: Les stratégies ou le trading en boîte noire visant à attraper des événements de cygne noir ou des mouvements extrêmes du marché sont intrinsèquement risqués et difficiles à exécuter, car ils reposent sur la prévision d’événements rares et imprévisibles qui peuvent entraîner des pertes significatives si mal calculés.

Volatilité inverse: Le trading de produits ou de stratégies liés à la volatilité nécessite une compréhension approfondie des marchés des dérivés et peut impliquer des stratégies et des instruments complexes qui ne conviennent pas aux traders inexpérimentés et nécessitent un accès aux options.

Bien que ces stratégies puissent offrir des opportunités potentielles pour les traders institutionnels expérimentés ayant accès à des technologies avancées et à des ressources, elles peuvent ne pas être pratiques ou adaptées aux traders de détail, tels que les traders forex, en raison de facteurs tels que la complexité, le risque ou les exigences d’infrastructure. Par conséquent, le trading de momentum, le trading de réversion à la moyenne et l’arbitrage statistique avec le trading par paires restent les meilleures stratégies de trading algorithmique pour les traders de détail sur le marché forex et autres classes d’actifs disponibles.

Entrez dans trois stratégies de trading que vous pouvez utiliser, qui sont robustes et simples et seront toujours parmi les meilleures stratégies algorithmiques que vous pouvez backtester et déployer dans votre propre compte:

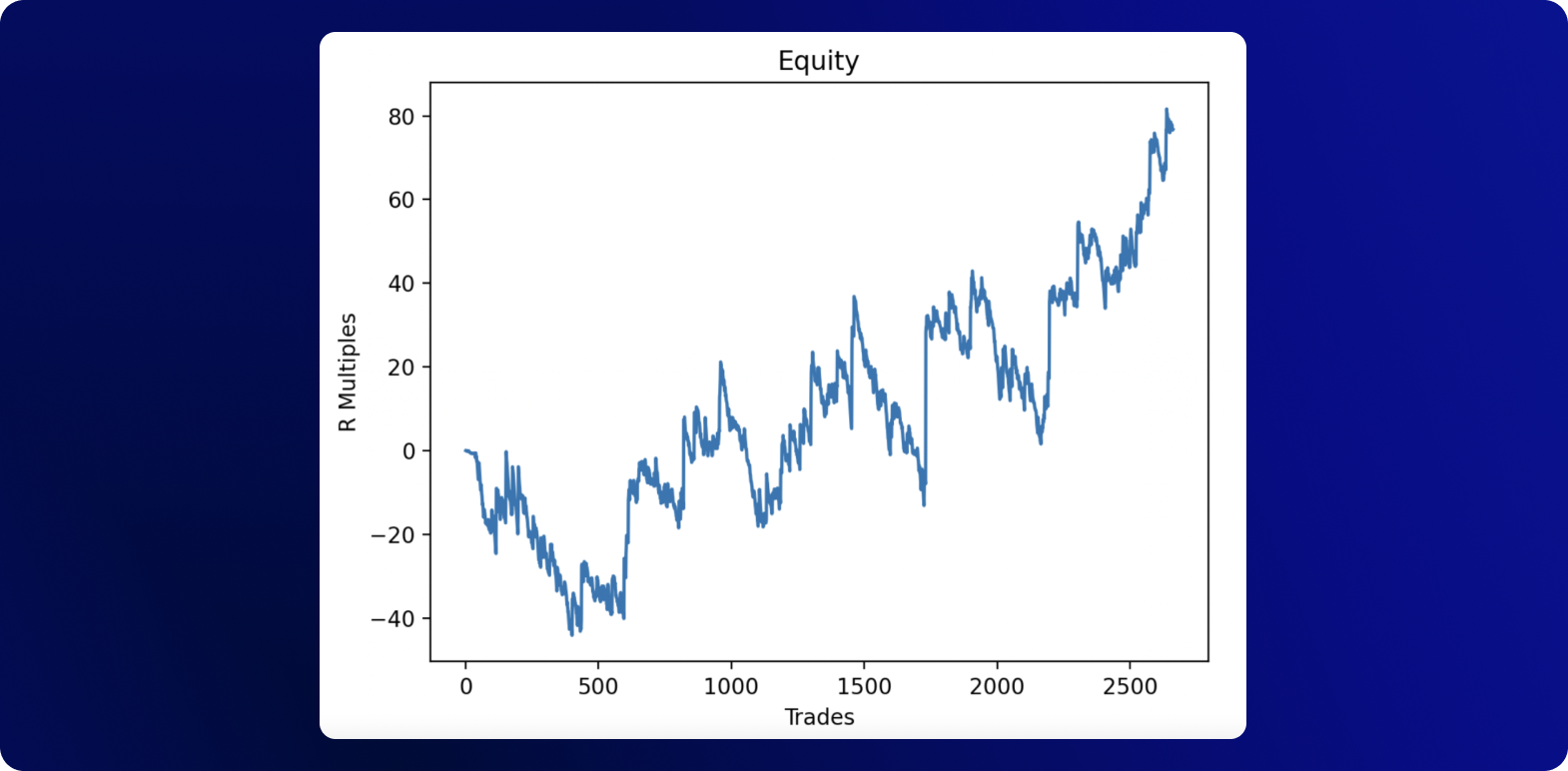

Les stratégies de Trading de Momentum opèrent sur le principe que les prix suivent la direction du prix dans le passé récent. Vous pouvez utiliser des indicateurs comme la Moyenne Mobile Simple de 200 pour définir la direction de la tendance et ensuite prendre des entrées à partir d’une correction. Un signal de correction pourrait être le RSI passant en dessous de 30 dans une tendance ascendante. Le ratio risque-récompense devrait être supérieur à 1:2 pour compenser les fois où vous êtes arrêté. C’est suffisant quand environ 30% de vos trades sont rentables, parce que le ratio risque-récompense vous porte à travers les pertes intermédiaires potentielles.

Ensemble de données: Données historiques de prix ETH/USD à 15 minutes de 2023

Condition d’entrée: Moyenne Mobile Exponentielle 20 > Moyenne Mobile Exponentielle 20 de la dernière bougie (inverse pour le short)

Stoploss: Average True Range 14

Condition de sortie: 4 bougies rouges (long) 4 bougies vertes (short)

Les stratégies de Réversion à la Moyenne se basent sur le concept que les prix des actifs ont tendance à revenir à leur moyenne historique ou moyenne comme une Moyenne Mobile Simple de 20. Le travail des stratégies est de trouver des conditions de surachat et de survente pour acheter ou vendre l’actif, avec l’aide d’indicateurs comme le RSI ou l’Oscillateur Stochastique. Vous aurez un taux de réussite élevé d’environ 50% ou plus, mais d’un autre côté, le ratio risque-récompense sera inférieur à 1:2. Les sorties doivent être effectuées lorsque le prix revient à sa moyenne ou en dessous de la moyenne, par exemple lorsque la Moyenne Mobile Simple de 20 est croisée.

Ensemble de données: Données historiques de prix ETH/USD à 15 minutes de 2023

Condition d’entrée: RSI 14 > 70 et distance Haut – Moyenne Mobile Exponentielle 20 > Average True Range 14 x 2 (long), RSI 14 < 30 et distance Bas – Moyenne Mobile Exponentielle 20 > Average True Range 14 x 2 (short)

Stoploss: Average True Range 14 x 4

Condition de sortie: Clôture > Moyenne Mobile Exponentielle 20 (inverse pour le short)

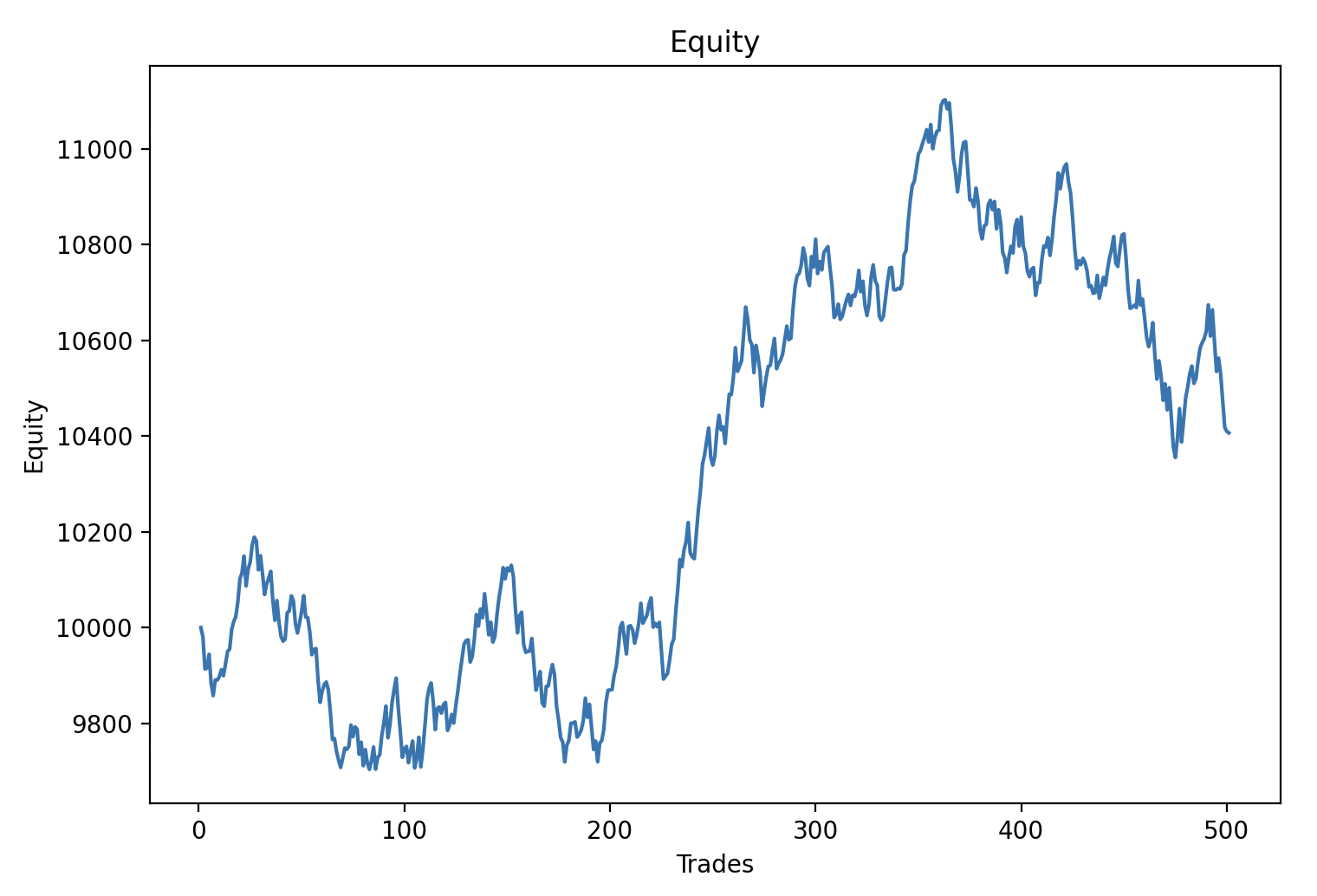

Le trading par paires implique de trader deux actifs liés simultanément, visant à profiter de leurs mouvements de prix relatifs. La stratégie repose sur le concept de cointégration, où les prix des actifs évoluent ensemble dans le temps. Vous devrez prendre des positions basées sur la relation historique entre les actifs, prenant une position longue dans l’un et une position courte dans l’autre.

Dans le trading par paires, l’écart entre les prix des deux actifs est surveillé. Cet écart est standardisé à l’aide du score z, qui mesure le nombre d’écarts-types dont l’écart s’éloigne de sa moyenne historique. Lorsque l’écart s’écarte significativement de sa moyenne, les traders peuvent prendre des positions en s’attendant à ce qu’il revienne.

Par exemple, dans le trading des paires EUR/USD et AUD/USD, si historiquement ces deux paires de devises évoluent ensemble, vous pourriez prendre une position longue sur EUR/USD et une position courte sur AUD/USD si l’écart entre leurs prix s’élargit au-delà de sa plage habituelle. Vous fermeriez ensuite vos positions lorsque l’écart se rétrécit à sa moyenne historique, capturant le profit de la convergence.

Ensemble de données: Données historiques de prix EUR/USD & AUD/USD à 15 minutes de 2023

Condition d’entrée: Le score Z croise 1 par le bas: Long EUR/USD Short AUD/USD, inversement

Stoploss: Average True Range 14 x 2

Condition de sortie: Le score Z croise 0

Résumé: Toutes les stratégies offrent des profils de risque-récompense uniques et des statistiques et vous aurez des stratégies algorithmiques rentables à portée de main, capables d’identifier des opportunités de trading pour vous, pendant que vous dormez. Elles fonctionnent dans différentes conditions de marché et c’est pourquoi c’est une bonne approche de combiner ces stratégies pour augmenter la robustesse. Pensez-y: lorsque une stratégie fonctionne mal, l’autre fonctionne bien, réduisant ainsi le drawdown de la courbe de capital globale.

Comparons les statistiques des stratégies:

| Stratégie #1 | Stratégie #2 | Stratégie #3 | |

| Profit | 41.21% | 13.31% | 4.07% |

| Trades | 2661 | 1123 | 500 |

| Taux de réussite | 30.25% | 46.04% | 60.02% |

| Perte moyenne | 0.67% | 0.13% | 0.35% |

| Risque/Récompense moyen | 2.45 | 1.36 | 0.7 |

| Facteur de profit | 1.06 | 1.16 | 1.06 |

| Plus grand DD relatif | 40.43% | 5.31% | 6.73% |

| Rapport Gain/DD | 1.02 | 2.51 | 0.6 |

Alors que la Stratégie #2 a eu moins de retours et moins de trades, elle a un meilleur facteur de profit et donc une meilleure espérance. Parce que la perte moyenne de 0.13% et le plus grand drawdown relatif de la stratégie #2 est 8 fois moins que la stratégie #1, vous pourriez augmenter le risque par 8 fois et réaliser environ 104% de retour.

Le Trading par Paires, la stratégie #3, a le même facteur de profit que la stratégie #1, cependant le nombre de trades qu’elle prend est moins et donc le profit global baisse. Vous devez aussi prendre en compte combien de trades un système peut prendre en un an.

Vous ne pouvez pas dire avec certitude si les retours de l’année suivante resteront les mêmes, car quelques trades outliers peuvent constituer une grande partie des profits. La magie réside dans le trading de stratégies spécifiques au marché et de multiples stratégies qui se complètent et dans le fait de laisser jouer la règle des grands nombres et de saisir toutes les opportunités du marché dans l’année.

Le pourcentage de profit n’est pas tout, il est également important d’évaluer à quel point la courbe de capital semble stable. Si vous avez besoin de maîtriser un défi de firme prop par exemple, il est préférable de choisir des stratégies avec des taux de réussite élevés, aka des retours plus stables.

Bien que les pourcentages sonnent haut, il y a un autre point à considérer: les coûts.

Dans le backtest, une commission de 2% est ajoutée au trade. Cependant, dans des conditions réelles, les coûts suivants doivent être ajoutés et testés en avant:

Dans ETHUSD, les coûts pourraient être plus élevés que 2% par rapport à la distance du stoploss, selon l’échange.

Quels sont les instruments financiers avec de faibles coûts? EUR/USD, GBP/USD, Dax40, Sp500, CrudeOil – ce sont certains des marchés les plus populaires avec un spread serré. Vous pouvez les trader avec des robots de trading sur de faibles périodes comme M15. D’autres marchés tels que CAD/NZD ou d’autres paires exotiques, altcoins et métaux rares comme le platine – il est fortement conseillé de trader sur des périodes plus longues comme H4 et D1 pour éviter les coûts élevés d’ouverture et de clôture d’un trade.

Alors que les traders algo profitent de plusieurs avantages, le trading algorithmique vient également avec son propre ensemble d’inconvénients:

Pannes techniques: L’un des inconvénients les plus significatifs du trading algorithmique est le risque de pannes techniques. Les erreurs dans le code de l’algorithme, les problèmes de connectivité ou les pannes de système peuvent entraîner des pertes financières substantielles dans un laps de temps très court.

Sur-dépendance à la technologie: Le trading algorithmique repose fortement sur la technologie. En conséquence, les traders pourraient devenir excessivement dépendants des systèmes automatisés, réduisant leur capacité à prendre des décisions indépendantes et augmentant potentiellement leur vulnérabilité aux perturbations du marché.

Risques de marché: Les algorithmes sont conçus sur la base de données historiques et de conditions de marché. Cependant, les marchés peuvent se comporter de manière imprévisible, surtout en période de volatilité extrême ou d’événements sans précédent. Les algorithmes peuvent ne pas s’adapter rapidement à de telles circonstances, entraînant des pertes.

Manque de surveillance humaine: Les systèmes de trading automatisés manquent de jugement et d’intuition humains. Bien que les algorithmes soient programmés pour suivre des règles prédéfinies, ils peuvent ne pas toujours tenir compte de facteurs qualitatifs ou d’événements imprévus qui pourraient impacter les décisions de trading.

Déconnexion des fondamentaux: Certains critiques soutiennent que le trading algorithmique peut conduire à une déconnexion de l’analyse fondamentale et des principes d’investissement à long terme. En se concentrant sur les mouvements de prix à court terme et les indicateurs techniques, les traders algorithmiques peuvent négliger les facteurs sous-jacents qui influencent les valeurs des actifs à long terme.

Bien que le trading algorithmique offre divers avantages tels que l’efficacité accrue et le passif, il est essentiel pour vous d’être conscient de ces inconvénients. Au moins pour la dernière partie, il y a quelque chose que vous pouvez faire pour faire mieux performer vos robots de trading dans l’ensemble:

Les trois exemples de conditions de trading algorithmique rentables sont très solides et éprouvés par le temps. Cependant, si vous cherchez des moyens d’améliorer votre stratégie, vous devriez faire ce que font les professionnels et utiliser l’analyse fondamentale en plus d’exécuter des algorithmes pour gérer le trade pour vous. Dans l’analyse fondamentale, il s’agit de prédire des mouvements de marché à plus long terme d’environ 3-6 mois. Sur la base de la prédiction de l’analyse fondamentale, vous pouvez changer les paramètres de vos algorithmes pour s’adapter aux conditions du marché. Voici quelques exemples:

L’analyse fondamentale est une méthode statistique d’amener les publications économiques réelles en contexte avec ses performances historiques. Vous pourriez par exemple prendre les Non Farm Payrolls et faire une prédiction basée sur la moyenne mobile des 4 dernières valeurs et la comparer aux retours du marché boursier les 3 prochains mois. D’autres indicateurs fondamentaux clés sont:

Comprendre les données économiques disponibles pour vous et déployer des stratégies bien backtestées de manière algorithmique vous permettra de réussir les défis de trading prop ainsi que d’améliorer votre richesse de manière exponentielle au fil du temps.

Si vous passez entièrement en automatique, il est également important de surveiller attentivement vos systèmes en cours d’exécution et de définir un stop de drawdown global pour chaque stratégie sur chaque marché. Pour réduire les systèmes sur-optimisés, assurez-vous d’utiliser le trading sur papier pour tester efficacement vos stratégies en avant. Si la stratégie fonctionne sans erreur et de manière rentable pendant 3 mois sur papier, elle est prête à frapper les marchés réels.

Avec les tests en avant sur papier et en définissant un stop de drawdown, vous pouvez recycler des idées et des algorithmes de temps en temps pour ne pas laisser une stratégie peser sur votre courbe de capital. Réglez cette limite haut, car les stratégies algo ont besoin de temps pour se concrétiser. Votre horizon d’attente devrait être fixé à au moins 1 an. Vous ne pouvez pas vraiment juger la performance d’un système de trading déjà après 1 mois de trading pour vous. Mais c’est toujours rassurant de savoir que vous avez des algorithmes informatiques pour exécuter vos activités de trading au lieu d’être sujet à l’erreur humaine.